تحلیل تکنیکال یکی از ابزارهای مهم در مجالس مالی است که به تعیین جهت حرکت قیمتها و موقعیتهای ورود و خروج معاملات کمک میکند. یکی از اندیکاتورهای برجسته در این زمینه، اندیکاتور نسبت قدرت (RSI) است. در این مقاله، به بررسی عمیق این اندیکاتور پرداخته و کاربردهای آن در بازارهای مالی مختلف را مورد بررسی قرار میدهیم

اندیکاتور RSI چیست؟

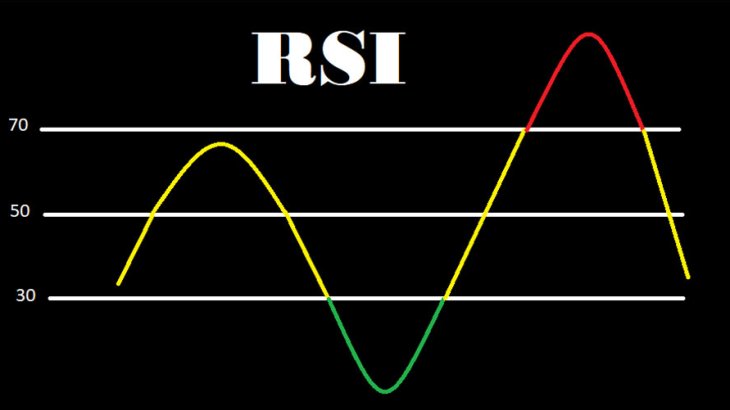

اندیکاتور RSI یا شاخص قدرت نسبی، مخفف Relative Strength Index است که توسط ولزرز وایلدر در دهه ۱۹۷۰ معرفی شد. این اندیکاتور در تحلیل تکنیکال به عنوان یک اندیکاتوری بازگشتی شناخته میشود که وظیفه تایید و تعیین نقاط قیمتی و سطوح بازگشتی بازار را بر عهده دارد. مقادیر به دست آمده از این اندیکاتور در دو سطح، بین ۰ تا ۱۰۰ در نوسان است. اندیکاتور RSI نشاندهنده قدرت بازار و قدرت خریداران و فروشندگان نسبت به یکدیگر است و به همین دلیل شاخص قدرت نسبی نامیده شده است. معمولا این اندیکاتور را در بازههای زمانی ۱۴ روزه به کار میگیرند. این اندیکاتور همانند اندیکاتور مکدی (MACD) در ردیف اسیلاتورها جای گرفته است.

کاربردهای اصلی اندیکاتور RSI

اندیکاتور RSI یا شاخص استحکام نسبی (Relative Strength Index) یک ابزار تحلیل تکنیکی است که برای اندازهگیری سرعت و قدرت تغییرات قیمت در یک دارایی مالی، معمولاً یک سهام یا جفت ارز، استفاده میشود. این اندیکاتور به ویژه برای تحلیل و پیشبینی حرکت قیمتها در بازارهای مالی استفاده میشود. در زیر، کاربردهای اصلی اندیکاتور RSI آورده شدهاند:

تشخیص وضعیت خریداری و فروش:

- RSI معمولاً به عنوان یک ابزار برای شناسایی وضعیت خریداری یا فروش در بازار استفاده میشود. وقتی RSI به مقدار بالایی نزدیک میشود (معمولاً 70 یا بالاتر)، نشاندهنده این است که دارایی ممکن است در وضعیت خریداری بیشازحد باشد و بازار احتمالاً آماده به تصحیح قیمت باشد. به عبارت دیگر، این نشاندهنده احتمال اشباع خریداران است.

- از سوی دیگر، وقتی RSI به مقدار پایینی نزدیک میشود (معمولاً 30 یا پایینتر)، نشاندهنده این است که دارایی ممکن است در وضعیت فروش بیشازحد باشد و بازار احتمالاً آماده به تصحیح قیمت به سمت بالا باشد. این نشاندهنده احتمال اشباع فروشندگان است.

تشخیص تغییرات جهت حرکت بازار:

- ترکیب RSI با حرکت قیمتی میتواند به تشخیص تغییرات جهت حرکت بازار کمک کند. به عنوان مثال، اگر RSI مقدار بالایی داشته باشد و سپس پایین آید در حالی که قیمت همچنان به سمت بالا حرکت میکند، این ممکن است نشاندهنده ضعف احتمالی در حرکت قیمت باشد، که ممکن است به تغییر جهت یا کاهش قیمت منجر شود و برعکس.

استفاده از مویدهای RSI:

- برخی از تریدرها ممکن است از مویدهای مختلف RSI برای تولید سیگنالهای خرید یا فروش استفاده کنند. به عنوان مثال، اگر RSI از مقدار 70 به پایین برگردد، این ممکن است به عنوان یک سیگنال فروش تفسیر شود، در حالی که اگر از مقدار 30 به بالا برگردد، ممکن است به عنوان یک سیگنال خرید تفسیر شود.

تصدیق سیگنالهای دیگر:

- RSI ممکن است برای تصدیق سیگنالهای دیگر تحلیل تکنیکی مورد استفاده قرار گیرد. به عنوان مثال، اگر یک الگوی نمودار معکوس سر و شونه شناسایی شود و RSI همزمان نشاندهنده اشباع فروشندگان باشد، این ممکن است قوت احتمالی حرکت قیمت را تأیید کند.

مهم است به یاد داشت که هیچ اندیکاتوری 100% دقیق نیست و تریدرها باید همواره از تحلیل ترکیبی و مدیریت ریسک مناسب برای اتخاذ تصمیمات تریدی استفاده کنند.

همچنین شما میتوانید برای مطالعه ی بیشتر از مقاله ی مدیریت ریسک در معاملات فارکس سایت مدرن اندیشان دیدن فرمایید.

نحوه محاسبه RSI:

محاسبه RSI بر اساس میانگین ورودی و خروجی قیمتها در دورههای مشخصی انجام میشود. مراحل محاسبه RSI به شرح زیر است:

۱. محاسبه میانگین سود و زیان:

- میانگین سود: میانگین اعداد مثبت (ارتفاعات روزانه) در یک دوره زمانی مشخص.

- میانگین زیان: میانگین اعداد منفی (پایینترینها روزانه) در همان دوره زمانی.

۲. محاسبه نسبت استحکام نسبی (RS):

- RS = (میانگین سود) / (میانگین زیان)

۳. محاسبه RSI:

- RSI = 100 – (100 / (1 + RS))

تفسیر مقادیر RSI:

۱. مقادیر بالای 70:

- وقتی RSI به بالای 70 میرسد، نشاندهنده این است که دارایی ممکن است در وضعیت اشباع خریداران باشد. این ممکن است به معنای احتمال تصحیح قیمت یا نزول باشد.

۲. مقادیر پایین 30:

- وقتی RSI به پایین 30 میرسد، نشاندهنده این است که دارایی ممکن است در وضعیت اشباع فروشندگان باشد. این ممکن است به معنای احتمال تصحیح قیمت یا صعود باشد.

انواع روش های نوسان گیری در اندیکاتور RSI

میانگین حرکتی متقابل (Moving Average Crossovers):

- هنگامی که RSI از سطح ۳۰ به بالا برمیخیزد، این نشانه ممکن است بر روی شروع یک حرکت صعودی باشد. این ممکن است یک نقطه ورود به بازار را نشان دهد.

- هنگامی که RSI از سطح ۷۰ به پایین میآید، ممکن است نشاندهنده شروع یک حرکت نزولی باشد. این نیز میتواند نقطه مناسبی برای خروج از معاملات باشد.

تشخیص دیورژانس (Divergence):

- دیورژانس در RSI اتفاق میافتد زمانی که جهت حرکت RSI با جهت حرکت قیمتها همخوانی ندارد. به عبارت دیگر، اگر قیمتها به سمت بالا حرکت کنند ولی RSI نشاندهنده تضعیف نسبی باشد، ممکن است باشد که حرکت صعودی دچار ضعف شود یا حتی برعکس.

استفاده از سطوح ۷۰ و ۳۰ به عنوان نقاط خرید و فروش:

- وقتی RSI به سمت بالا از سطح ۷۰ برمیخیزد، ممکن است باشد که بازار خریدنی به حدی بالا رفته است و احتمالاً در آینده کاهش خواهد یافت. بنابراین، این ممکن است یک نشانه برای خروج از معاملات باشد.

- هنگامی که RSI از سطح ۳۰ به پایین میآید، ممکن است نشاندهنده بازار فروشنده باشد و احتمالاً در آینده افزایش خواهد یافت. بنابراین، این میتواند نقطه ورود به بازار را نشان دهد.

استفاده از خطوط روند (Trendlines):

- ایجاد خطوط روند بر روی نمودار RSI و تطابق آن با خطوط روند قیمت میتواند به تشخیص تغییرات در جهت بازار کمک کند.

انواع واگرایی در اندیکاتور RSI

دو نوع اصلی واگرایی در RSI عبارتند از:

واگرایی تطابقی (Regular Divergence): در این نوع واگرایی، حالت قیمتی و حالت نشانگر RSI به هم تطابق ندارند. به عبارت دیگر، اگر قیمت در حال نزول باشد اما RSI در حال صعود باشد یا بالعکس، تطابقی وجود دارد. این ممکن است نشاندهنده ضعف یا تقویت ممکن در جهت حرکت باشد.

واگرایی تطابقی مثبت (Bullish Regular Divergence): این حالت در زمانی رخ میدهد که قیمت در حال ساختن قیمتهای پایینتر است اما RSI در حال ساختن قیمتهای بالاتر است. این ممکن است نشانگر ضعف نزولی باشد و تغییر جهت به صعود را نشان دهد.

واگرایی تطابقی منفی (Bearish Regular Divergence): در این حالت، قیمت در حال ساختن قیمتهای بالاتر است اما RSI در حال ساختن قیمتهای پایینتر است. این ممکن است نشانگر ضعف صعودی باشد و تغییر جهت به نزول را نشان دهد.

واگرایی ناهماهنگی (Hidden Divergence): در این نوع واگرایی، حالت قیمتی و حالت نشانگر RSI به هم تطابق دارند. به عبارت دیگر، اگر قیمت در حال صعود باشد اما RSI در حال نزول باشد یا بالعکس، ناهماهنگی وجود دارد. این ممکن است نشانگر تقویت یا ضعف جاری در جهت حرکت باشد.

واگرایی ناهماهنگی مثبت (Bullish Hidden Divergence): این حالت در زمانی رخ میدهد که قیمت در حال ساختن قیمتهای پایینتر است اما RSI در حال ساختن قیمتهای بالاتر است. این ممکن است نشانگر تقویت نزولی باشد و تغییر جهت به صعود را نشان دهد.

واگرایی ناهماهنگی منفی (Bearish Hidden Divergence): در این حالت، قیمت در حال ساختن قیمتهای بالاتر است اما RSI در حال ساختن قیمتهای پایینتر است. این ممکن است نشانگر تقویت صعودی باشد و تغییر جهت به نزول را نشان دهد.